A tutti (o quasi) quelli che hanno potuto comprare casa è capitato di confrontarsi con la scelta del mutuo. I parametri per trovare il mutuo giusto sono diversi e non è facile districarsi tra le varie offerte. Uno strumento fondamentale per poter valutare un mutuo è il piano di ammortamento. Quello presente in questa pagina è un tool che permette di fare il calcolo del piano di ammortamento alla francese. È uno strumento utile che ti permette di conoscere con precisione il piano restituzione del capitale e dei relativi interessi di un mutuo con ammortamento alla francese. Per il calcolo servono solo

- il capitale richiesto

- la durata del mutuo

- il tasso lordo applicato dalla banca.

[php snippet=1]

Istruzioni:

- Inserisci i valori nei campi Capitale, Tasso e Durata

- Come separatore dei decimali usa la virgola

- fai click su Calcola

Dopo aver cliccato il tasto Calcola potrai leggere lo sviluppo del piano di ammortamento scorrendo la pagina.

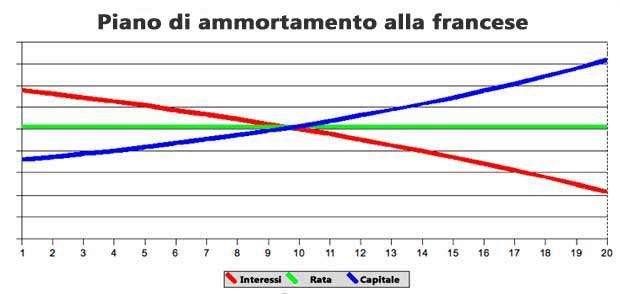

Lo sviluppo delle rate in un piano di ammortamento alla francese

Un mutuo con un piano di ammortamento alla francese ha uno sviluppo particolare delle singole rate mensili. Le rate sono costanti ma la composizione di ognuna di esse cambia. Le rate dei mutui sono composte da due voci:

- la quota capitale

- la quota interessi

Con ogni rata si restituisce quindi una parte del capitale ottenuto in prestito ed una parte degli interessi dovuti per l’operazione di mutuo. La prima rata ha un quota interessi molto alta che, rata dopo rata, decresce fino ad essere prossima allo zero nell’ultima. Di conseguenza la quota capitale della prima rata è la più bassa di tutto il piano di ammortamento alla francese e cresce mese dopo mese.

Il calcolo del piano di ammortamento alla francese consiste nello sviluppo del piano dei pagamenti, dalla prima all’ultima rata. Questo sviluppo mette in evidenza, per ogni rata mensile, la componente capitale e la componente interessi.

Questo tipo di piano di ammortamento prevede il rimborso della quota interessi in misura maggiore nei primi anni di mutuo e in misura molto minore negli ultimi anni. La quota capitale ha un andamento inverso crescendo ad ogni rata. La rata mensile invece resta costante per tutta la durata del mutuo.

N.B. La rata resta costante solo se il mutuo è a tasso fisso, altrimenti varia in funzione dei parametri stabiliti.

Come si fa il calcolo del piano

Lo sviluppo del piano di ammortamento alla francese è molto semplice, la parte più complessa è il calcolo della rata del mutuo, una volta nota la rata il resto è un gioco da ragazzi.

Ti faccio un esempio. Mettiamo il caso che tu voglia sviluppare il piano di ammortamento di mutuo in cui

- il capitale erogato è € 100.000

- il tasso lordo applicato è il 6%

- di conseguenza il tasso mensile è dello 0.5%

- la durata è di dieci anni

La prima cosa da fare è calcolare la rata mensile. In questo caso il calcolo l’ho fatto io e risulta essere di € 1.110,21.

Poi devi calcolare gli interessi da pagare sulla prima rata: essendo il tasso annuo questo va diviso per 12 per ottenere un tasso mensile e con questo fare il calcolo: € 100.000 x 0.5% = € 500.

Per differenza si calcola la quota capitale della prima rata 1.110,21 – 500 = 610,21

Ne primo mese pagherai una rata mensile di € 1.100,21 di cui e 610.21 in conto capitale e e 500 in conto interessi.

Ora devi passare al mese successivo rifacendo esattamente la stessa procedura, prima però devi ridurre il capitale della quota versata nel mese precedente. Il nuovo capitale sul quale rifare il calcolo è € 100.000 – € 500 = € 99.500.

Rifacendo gli stessi calcoli di prima otterrai una quota capitale 613,26 ed una quota interessi di 496,95 che sommati ti daranno la rata del secondo mese che è sempre di € 1.110,21. Andando avanti mese per mese puoi sviluppare l’intero piano di ammortamento.

Strumenti e tool

Senza uno strumento informatico il calcolo è lungo e laborioso ed è per questo che ho realizzato il tool di questa pagina. Lo scopo di questa spiegazione, infatti, non è quello di farti fare i calcoli (se vuoi puoi comunque farlo) ma di farti comprendere meglio il procedimento di calcolo.

Il piano di ammortamento del mutuo

Il piano ammortamento di un mutuo definisce le caratteristiche del rimborso: le tempistiche, le rate, (e le relative quote capitale e interessi), sono riassunte nel dettaglio nel piano di ammortamento sottoscritto dalle parti. Quindi può essere definito come il procedimento di estinzione del debito residuo: la banca e il mutuatario si accordano sulla modalità di calcolo delle rate.

Vediamo di seguito i diversi piani di ammortamento del mutuo e le principali caratteristiche che li contraddistinguono.

L’ammortamento Francese prevede una rata costante e uniforme nel tempo. In caso di tasso fisso, all’inizio del rimborso, il mutuatario versa una rata composta da una quota interessi maggiore della quota capitale. Le proporzioni si invertono con il passare del tempo, la quota interessi diminuisce e aumenta la quota capitale: in caso di estinzione anticipata del debito residuo, la quota capitale resta elevata, a vantaggio della banca che ha incassato, nella prima parte, più quote interessi.

Nel caso di ammortamento tedesco o a interessi anticipati, all’inizio del piano di rimborso il mutuatario versa rate composte esclusivamente da quota interessi e successivamente da quota capitale. Questa tipologia di piano di ammortamento è la meno vantaggiosa per il consumatore.

Nell’ammortamento italiano, il piano di rimborso è costituito da rate mensili composte da quota costante e quota interessi variabile.

Cosa è il piano di ammortamento

Il piano d’ ammortamento mutuo è il processo attraverso il quale viene gradualmente restituito il capitale oggetto del contratto di mutuo, insieme alla relativa quota di interessi. La scelta del piano d’ammortamento mutuo determina l’ammontare della rata:

- rata costante in cui quota capitale e quota interessi rimangono uguali per tutta la durata del mutuo

- rata decrescente in cui la somma tra quota capitale e quota interessi decresce al crescere del numero delle rate pagate

Esistono diversi piani di ammortamento di un mutuo:

Alla francese

È il più utilizzato nella prassi e prevede una modalità di rimborso del finanziamento a rata costante. Ogni rata comprende la quota interesse e la quota capitale. La quota di capitale rimborsata con la rata si calcola sottraendo all’importo della rata totale, la quota d’interessi pagata per ognuna di esse. Gli interessi sono posticipati nel senso che maturano al termine di ogni periodo di rateazione. La rateazione di solito è mensile.

Al termine del piano d’ ammortamento del mutuo il capitale concesso al mutuatario dovrà risultare integralmente rimborsato. Stesso discorso vale per la quota interessi che deve risultare sempre pagata. Al principio del piano d’ ammortamento le rate avranno una quota d’interesse maggiore e una quota di capitale minore, la relativa proporzione si invertirà con il trascorrere del piano d’ ammortamento.

All’italiana

Questo piano di ammortamento prevede un importo variabile della rata. Il capitale che viene rimborsato alla scadenza di ogni rata è fisso e gli interessi che, sommati alla quota fissa del capitale rimborsato, determineranno l’importo delle rate del piano d’ ammortamento, andranno decrescendo perché calcolati su una quota residua di capitale da rimborsare via via minore.

Attraverso il piano d’ammortamento del mutuo all’italiana l’importo in valore nominale della rata dovrebbe man mano decrescere (salvo gli effetti di eventuali modifiche del tasso d’interessi).

Piano d’ammortamento tedesco

Così come il piano d’ammortamento alla francese, è caratterizzato dalla rata costante, anche nel piano d’ammortamento del mutuo tedesco la quota d’interessi pagata nelle rate determina l’ammontare del capitale rimborsato in quanto gli interessi maturati nel periodo debbono naturalmente essere sempre pagati.

A differenza del piano d’ ammortamento alla francese, il pagamento degli interessi avviene in via anticipata, cioè all’inizio del periodo in cui gli stessi matureranno. La prima rata, di soli interessi, sarà pagata in coincidenza con il momento di rilascio del prestito conseguentemente, l’ultima rata concretamente pagata sarà composta esclusivamente dal capitale (in quanto gli interessi saranno stati pagati con la rata precedente).

Il pagamento degli interessi in via anticipata, nel piano d’ammortamento tedesco, determina un abbassamento del loro valore nominale (rispetto ad un equivalente piano d’ammortamento alla francese).